Das immobilienwirtschaftliche Konzept von Falk Raudies sieht vor, in gewerbliche Sekundärstandorte zu investieren und deren Wert durch Sanierungen und weitere Maßnahmen zu steigern. Wie gut dieses Konzept funktioniert, geben die jährlichen Bilanzen wider.

Die unten abgebildete vom Geschäftsjahr 2018 wird die Anleger sicherlich nicht zufriedengestellt haben. Es finden sich einfach zu viele Gesellschaften, die ein negatives Ergebnis oder Eigenkapital ausweisen.

Derzeit ist sogar noch davon auszugehen, dass die künftigen Bilanzen, vor allem des Jahres 2020, noch schlechter ausfallen werden, angesichts der wirtschaftlichen Probleme, die das Land wegen der Coronakrise ergriffen hat. Die Immobilienpreise steigen kaum noch, im Gegenteil, die Nachfrage wird sogar sinken. Und damit werden die leerstehenden Flächen in den Objekten an den Sekundärstandorten zunehmen.

Das so schätzen wir, dürfte auch zu einem Absturz der Aktie führen…

FCR Immobilien Aktiengesellschaft

München

Jahresabschluss zum Geschäftsjahr vom 01.01.2018 bis zum 31.12.2018

Bilanz zum 31. Dezember 2018

AKTIVSEITE

| in EUR | 31.12.2018 | 31.12.2017 |

| I. Immaterielle Vermögensgegenstände | ||

| 1. entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 152.838,00 | 20.059,00 |

| 152.838,00 | 20.059,00 | |

| II. Sachanlagen | ||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten einschließlich der Bauten auf fremden Grundstücken | 3.852.507,76 | 3.324.008,76 |

| 2. andere Anlagen, Betriebs- und Geschäftsausstattung | 60.129,00 | 49.914,00 |

| 3.912.636,76 | 3.373.922,76 | |

| III. Finanzanlagen | ||

| 1. Anteile an verbundenen Unternehmen | 80.400,00 | 29.400,00 |

| 2. Ausleihungen an verbundene Unternehmen | 53.604.377,55 | 21.890.090,07 |

| 3. sonstige Ausleihungen | 159.268,00 | 0,00 |

| 53.844.045,55 | 21.919.490,07 | |

| Summe Anlagevermögen | 57.909.520,31 | 25.313.471,83 |

| B. UMLAUFVERMÖGEN | ||

| I. Vorräte | ||

| 1. unfertige Erzeugnisse, unfertige Leistungen | 159.865,55 | 159.865,55 |

| 159.865,55 | 159.865,55 | |

| II. Forderungen und sonstige Vermögensgegenstände | ||

| 1. Forderungen aus Lieferungen und Leistungen | 196.968,37 | 1.520.809,90 |

| 2. Forderungen gegen verbundene Unternehmen | 1.506.904,64 | 2.810.452,73 |

| 3. Forderungen gegen Unternehmen, mit denen ein Beteiligungsverhältnis besteht | 0,00 | 100.000,00 |

| 4. Sonstige Vermögensgegenstände | 331.561,60 | 293.193,60 |

| – davon mit einer Restlaufzeit von mehr als einem Jahr EUR 36.444,48 (Vj. EUR 12.285,87) | 2.035.434,61 | 4.724.456,23 |

| III. Wertpapiere | ||

| 1. sonstige Wertpapiere | 858.198,91 | 0,00 |

| 858.198,91 | 0,00 | |

| IV. Kassenbestand, Guthaben bei Kreditinstituten | ||

| 1. Kassenbestand und Guthaben bei Kreditinstituten | 724.351,34 | 2.046.599,49 |

| 2. Bausparguthaben | 0,00 | 500.641,17 |

| 724.351,34 | 2.547.240,66 | |

| Summe Umlaufvermögen | 3.777.850,41 | 7.431.562,44 |

| C. RECHNUNGSABGRENZUNGSPOSTEN | 141.979,68 | 14.633,38 |

| 61.829.350,40 | 32.759.667,65 | |

|

PASSIVSEITE |

||

| 31.12.2018 | 31.12.2017 | |

| A. EIGENKAPITAL | ||

| I. Gezeichnetes Kapital | 4.219.588,00 | 4.148.151,00 |

| II. Kapitalrücklage | 1.216.954,58 | 288.273,58 |

| III. Gewinnrücklagen | ||

| 1. andere Gewinnrücklagen | 278.915,16 | 100.487,63 |

| 278.915,16 | 100.487,63 | |

| IV. Bilanzgewinn | 6.076.457,69 | 2.976.705,29 |

| 11.791.915,43 | 7.513.617,50 | |

| B. RÜCKSTELLUNGEN | ||

| 1. Steuerrückstellungen | 773.448,00 | 435.294,96 |

| 2. sonstige Rückstellungen | 220.650,61 | 727.818,80 |

| 994.098,61 | 1.163.113,76 | |

| C. VERBINDLICHKEITEN | ||

| 1. Anleihen | 45.676.000,00 | 20.676.000,00 |

| 2. Verbindlichkeiten gegenüber Kreditinstituten | 1.702.688,58 | 2.928.043,44 |

| 3. Verbindlichkeiten aus Lieferungen und Leistungen | 265.751,11 | 368.148,38 |

| – davon mit einer Restlaufzeit bis zu einem Jahr: EUR 265.751,11 (Vj. EUR 368.148,38) | ||

| 4. Verbindlichkeiten gegenüber verbundenen Unternehmen | 12.953,70 | 12.920,91 |

| – davon mit einer Restlaufzeit bis zu einem Jahr: EUR 12.953,70 (Vj. EUR 12.920,91) | ||

| 5. Sonstige Verbindlichkeiten | 1.377.756,38 | 90.284,13 |

| – davon mit einer Restlaufzeit bis zu einem Jahr EUR 1.362.533,79 (Vj. EUR 90.284,13) | 49.035.149,77 | 24.075.396,86 |

| – davon aus Steuern EUR 79.211,54 (Vj. EUR 31.852,30) | ||

| – davon im Rahmen der sozialen Sicherheit EUR 1.641,77 (Vj. EUR 2.251,27) | ||

| D. RECHNUNGSABGRENZUNGSPOSTEN | 8.186,59 | 7.539,53 |

| 61.829.350,40 | 32.759.667,65 |

Gewinn- und Verlustrechnung vom 1. Januar bis 31. Dezember 2018

| In EUR | 01.01.- 31.12.2018 | 01.01.- 31.12.2017 | |

| 1. Umsatzerlöse | 1.876.661,48 | 2.671.650,40 | |

| 2. Verminderung (Vj. Erhöhung) des Bestands an fertigen und unfertigen Erzeugnissen | 0,00 | 28.000,00 | |

| 3. Sonstige betriebliche Erträge | 233.002,38 | 106.178,58 | |

| Gesamtleistung | 2.109.663,86 | 2.805.828,98 | |

| 4. Materialaufwand | |||

| a) Aufwendungen für Roh-, Hilfs- und Betriebsstoffe und für bezogene Waren | 231.919,48 | 1.169.818,46 | |

| b) Aufwendungen für bezogene Leistungen | 75.343,10 | 0,00 | |

| 307.262,58 | 1.169.818,46 | ||

| 5. Personalaufwand | |||

| a) Löhne und Gehälter | 1.948.171,27 | 1.143.617,67 | |

| b) Soziale Abgaben | 265.522,64 | 153.529,84 | |

| – davon für Altersversorgung: EUR 400,76 (Vj. EUR 255,00) | 2.213.693,91 | 1.297.147,51 | |

| 6. Abschreibungen | |||

| a) auf immaterielle Vermögensgegenstände des Anlagevermögens und Sachanlagen | 158.061,74 | 139.102,29 | |

| 7. Sonstige betriebliche Aufwendungen | 1.978.951,02 | 1.596.830,07 | |

| 8. Erträge aus Beteiligungen | 9.280.839,69 | 4.654.346,18 | |

| 9. Sonstige Zinsen und ähnliche Erträge | 648.509,88 | 877.207,27 | |

| 10. Zinsen und ähnliche Aufwendungen | 3.087.264,91 | 2.281.889,40 | |

| 11. Steuern vom Einkommen und vom Ertrag | 677.989,45 | 313.213,27 | |

| 12. Ergebnis nach Steuern | 3.615.789,82 | 1.539.381,43 | |

| 13. Sonstige Steuern | 47.239,32 | 2.186,04 | |

| 14. Jahresüberschuss | 3.568.550,50 | 1.537.195,39 | |

| 15. Gewinnvortrag aus dem Vorjahr | 2.976.705,29 | 1.516.369,67 | |

| 16. Einstellungen in Gewinnrücklagen | |||

| a) in die gesetzliche Rücklage | 178.427,53 | 76.859,77 | |

| 17. Ausschüttung | 290.370,57 | 0,00 | |

| 18. Bilanzgewinn | 6.076.457,69 | 2.976.705,29 |

Anhang für das Geschäftsjahr 2018

der FCR Immobilien AG

a) Allgemeine Angaben zum Jahresabschluss

Der Jahresabschluss zum 31. Dezember 2018 der FCR Immobilien AG wurde auf der Grundlage der Rechnungslegungsvorschriften des Handelsgesetzbuches unter Anwendung des Bilanzrichtlinie-Umsetzungsgesetzes (BilRUG) aufgestellt. Ergänzend hierzu waren die Vorschriften des Aktiengesetzes zu beachten.

Soweit Wahlrechte für Angaben in der Bilanz, in der Gewinn- und Verlustrechnung oder im Anhang ausgeübt werden können, wurde der Vermerk in der Bilanz bzw. in der Gewinn- und Verlustrechnung gewählt.

Für die Gewinn- und Verlustrechnung wurde das Gesamtkostenverfahren gewählt.

Nach den in § 267 HGB angegebenen Größenklassen ist die Gesellschaft eine kleine Kapitalgesellschaft.

Die Bilanzierungs- und Bewertungsmethoden wurden unverändert zum Vorjahresabschluss beibehalten. Die Darstellung des Jahresabschlusses wurde geändert. Abweichend vom Vorjahresabschluss wird die Zinsabgrenzung auf Anleihezinsen (EUR 1.235.677; im Vorjahr EUR 549.831) nicht mehr unter den sonstigen Rückstellungen, sondern unter den sonstigen Verbindlichkeiten ausgewiesen. Die Anpassung erfolgt, um die Ausweisanforderung zu erfüllen.

Angaben zur Identifikation der Gesellschaft laut Registergericht

| Firmenname laut Registergericht: | FCR Immobilien AG |

| Firmensitz laut Registergericht: | München |

| Registergericht: | München |

| Register-N r.: | 210430 |

b) Angaben zu Bilanzierungs- und Bewertungsmethoden

Bilanzierungs- und Bewertungsgrundsätze

Erworbene immaterielle Anlagewerte wurden zu Anschaffungskosten angesetzt und, soweit sie der Abnutzung unterlagen, um planmäßige Abschreibungen vermindert.

Das Sachanlagevermögen wurde zu Anschaffungs- bzw. Herstellungskosten angesetzt und, soweit abnutzbar, um planmäßige Abschreibungen vermindert.

Die planmäßigen Abschreibungen wurden nach der voraussichtlichen Nutzungsdauer der Vermögensgegenstände linear vorgenommen.

Die Finanzanlagen wurden wie folgt angesetzt und bewertet:

| ― |

Anteile an verbundenen Unternehmen zu Anschaffungskosten; |

| ― |

Ausleihungen zum Nennwert. |

Soweit erforderlich, wurde der am Bilanzstichtag vorliegende niedrigere Wert angesetzt.

Die Vorräte wurden zu Anschaffungs- bzw. Herstellungskosten angesetzt. Sofern die Tageswerte am Bilanzstichtag niedriger waren, wurden diese angesetzt.

Forderungen und sonstige Vermögensgegenstände wurden unter Berücksichtigung aller erkennbaren Risiken bewertet.

Die Steuerrückstellungen beinhalten die noch nicht veranlagten Steuern.

Die sonstigen Rückstellungen wurden für alle weiteren ungewissen Verbindlichkeiten gebildet. Dabei wurden alle erkennbaren Risiken berücksichtigt.

Verbindlichkeiten wurden zum Erfüllungsbetrag angesetzt.

Gegenüber dem Vorjahr abweichende Bilanzierungs- und Bewertungsmethoden

Ein Wechsel von Bilanzierungs- und Bewertungsmethoden gegenüber dem Vorjahr fand nicht statt.

c) Angaben zur Bilanz

Immaterielle Anlagewerte und Sachanlagen

Zur Entwicklung der Immateriellen Anlagewerte und Sachanlagen wird auf den Anlagespiegel (Anlage zum Anhang) verwiesen.

Geringwertige Wirtschaftsgüter des Anlagevermögens, die zu einer selbständigen Nutzung fähig sind, mit Anschaffungs- oder Herstellungskosten von mehr als EUR 150,00 bis zu EUR 800,00, werden in Ausübung des Wahlrechts nach § 6 Abs. 2 EStG im Wirtschaftsjahr der Anschaffung, Herstellung oder Einlage in voller Höhe abgeschrieben und als Abgang gebucht. Die Sofortabschreibung geringwertiger Wirtschaftsgüter wird somit als Zugang und Abgang ausgewiesen.

Der Betrag der Sofortabschreibungen beläuft sich auf EUR 30.634,63.

Angaben über die Gattung der Aktien

Das Grundkapital von EUR 4.219.588,00 ist eingeteilt in:

| Grundkapital | EUR |

| 4.219.588 Stück Stammaktien zum Nennwert von je EUR 1,00 | 4.219.588 |

Es handelt sich um Namensaktien.

Angaben über das genehmigte Kapital

Der Vorstand ist ermächtigt, das Grundkapital bis zum 04.08.2021 mit Zustimmung des Aufsichtsrates durch Ausgabe neuer Aktien gegen Bar- oder Sacheinlagen einmalig oder mehrmals bis zu insgesamt EUR 592.593,00 zu erhöhen.

Am Bilanzstichtag bestand noch ein genehmigtes Kapital von EUR 521.156,00, das bis zum 04.08.2021 befristet ist.

Entwicklung der Kapitalrücklagen

Unter teilweiser Ausnutzung des genehmigten Kapitals wurde im Geschäftsjahr eine Kapitalerhöhung durchgeführt. Dabei wurden 71.437 neue Stückaktien zu einem Preis von EUR 14,00 platziert. Der über dem rechnerischen Nennwert der Stückaktien erzielte Platzierungserlös in Höhe von EUR 928.681,00 der Kapitalrücklage zugeführt.

Eigenkapitalspiegel für den Zeitraum vom 1. Januar bis zum 31. Dezember 2018

| EUR | Gezeichnetes Kapital | Kapitalrücklage | Gewinnrücklagen | Bilanzgewinn | Gesamtkapital |

| Stand 01.01.2018 | 4.148.151,00 | 288.273,58 | 100.487,63 | 2.976.705,29 | 7.513.617,50 |

| Kapitalerhöhung | 71.437,00 | 928.681,00 | – | – | 1.000.118,00 |

| Gewinnausschüttung | – | – | – | -290.370,57 | -290.370,57 |

| Zuführung | – | – | 178.427,53 | -178.427,53 | 0,00 |

| Jahresüberschuss | – | – | – | 3.568.550,50 | 3.568.550,50 |

| Stand 31.12.2018 | 4.219.588,00 | 1.216.954,58 | 278.915,16 | 6.076.457,69 | 11.791.915,43 |

Gewinn-/Verlustvortrag bei teilweiser Ergebnisverwendung

Bei Aufstellung der Bilanz unter teilweiser Ergebnisverwendung wurde im Bilanzgewinn ein Gewinnvortrag von EUR 2.686.334,72 einbezogen.

Angaben und Erläuterungen zu Rückstellungen

Im Posten sonstige Rückstellungen sind die nachfolgenden nicht unerheblichen Rückstellungsarten enthalten:

| ― |

Rückstellungen für Abschluss und Prüfung i.H.v. EUR 86.400,00; |

| ― |

Rückstellungen für Personalkosten i.H.v. EUR 81.548,00; |

| ― |

Rückstellungen für Urlaub i.H.v. EUR 26.339,61 |

| ― |

Rückstellungen zur Erfüllung der Aufbewahrungsverpflichtung i.H.v. EUR 5.000,00. |

Betrag der Verbindlichkeiten mit einer Restlaufzeit größer 5 Jahre und der Sicherungsrechte

Die Verbindlichkeiten sind in der folgenden tabellarischen Übersicht zusammengefasst:

| Art der Verbindlichkeit | Gesamtbetrag | Davon Beträge mit einer Restlaufzeit von | Gesicherte Beträge | Art der Sicherheit | ||

| Bis zu 1 Jahr | 1-5 Jahren | Mehr als 5 Jahren | ||||

| I. Gegenüber Kreditinstituten | ||||||

| Darlehen Volksbank | 949.216 | 179.320 | 749.098 | 19.803 | 949.216 | Grundschuld, Abtretung Miet/Pachtforderung |

| Darlehen VR-Bank | 753.473 | 50.505 | 208.712 | 494.253 | 753.473 | Grundschuld |

| II. Aus Anleihen | ||||||

| WKN A1YC5F | 1.676.000 | 1.676.000 | – | – | 1.676.000 | Grundschuld |

| WKN Al2TW8 | 4.000.000 | 4.000.000 | – | – | 4.000.000 | Grundschuld |

| WKN A2BPUC | 15.000.000 | – | 15.000.000 | – | 15.000.000 | Grundschuld |

| WKN A2G9G6 | 25.000.000 | – | 25.000.000 | – | 25.000.000 | Grundschuld |

| III. Aus Lieferungen und Leistungen | 265.751 | 265.751 | – | – | – | – |

| IV. Verbindlichkeiten ggü. verb. Unternehmen | 12.954 | 12.954 | – | – | – | – |

| V. Sonstige Verbindlichkeiten | 1.377.756 | 1.362.533,79 | 15.223 | – | – | – |

| Summe | 49.035.150 | 7.547.063 | 40.973.033 | 514.056 | 47.378.689 | |

Haftungsverhältnisse aus nicht bilanzierten Verbindlichkeiten gemäß § 251 HGB

Neben den in der Bilanz aufgeführten Verbindlichkeiten sind die folgenden Haftungsverhältnisse zu vermerken:

| Haftungsverhältnisse nach § 251 HGB | Betrag |

| EUR | |

| Aus Bürgschaften, Wechsel- und Scheckbürgschaften | 2.795.168,03 |

| davon gegenüber verbundenen Unternehmen | 2.795.168,03 |

| Summe | 2.795.168,03 |

Die vorstehenden Haftungsverhältnisse werden aus folgenden Gründen nicht bilanziert:

Mit einer Inanspruchnahme aus den Haftungsverhältnissen ist nicht zu rechnen, weil den durch vorstehende Haftungsverhältnisse gesicherten Verbindlichkeiten von verbundenen Unternehmen Vermögensgegenstände gegenüberstehen, welche die Haftungshöhe im Wert regelmäßig übersteigen.

Haftungsverhältnisse aus nicht bilanzierten sonstigen finanziellen Verbindlichkeiten

Neben den in der Bilanz ausgewiesenen Verbindlichkeiten bestehen in Höhe von jährlich 160 TEUR sonstige finanzielle Verpflichtungen.

Im Einzelnen beinhalten diese Verpflichtungen folgende Sachverhalte:

| ― |

Mietverträge mit einer jährlichen Belastung von 86 TEUR; |

| ― |

Leasingverträge mit einer jährlichen Belastung von 74 TEUR. |

D) Angaben zur Gewinn- und Verlustrechnung

Erläuterung der Erträge und Aufwendungen von außergewöhnlicher Größenordnung oder außergewöhnlicher Bedeutung

Bei den Erträgen und Aufwendungen von außergewöhnlicher Größenordnung oder außergewöhnlicher Bedeutung handelt es sich in Betrag und Art im Einzelnen um Verkaufserlöse aus Grundvermögen sowie korrespondierend um Abgänge des Restbuchwertes ebendiesen veräußerten Grundvermögens.

Erläuterung der periodenfremden Erträge

In der Erfolgsrechnung sind keine periodenfremden Erträge enthalten.

Erläuterung der periodenfremden Aufwendungen

In der Erfolgsrechnung sind periodenfremde Aufwendungen in Höhe von EUR 52.402,00 enthalten. Diese Aufwendungen, die einem anderen Geschäftsjahr zuzurechnen sind, resultieren aus in den Vorjahren nicht erfassten Kosten.

E) Sonstige Angaben

Durchschnittliche Zahl der während des Geschäftsjahrs beschäftigten Arbeitnehmer

Die durchschnittliche Zahl der während des Geschäftsjahres im Unternehmen beschäftigten Arbeitnehmer betrug 22,0.

Angaben über den Anteilsbesitz an anderen Unternehmen von mind. 20 Prozent der Anteile

| Ergebnis | Eigenkapital | |||

| Firmenname/Sitz | Sitz | Anteilshöhe | (EUR) | (EUR) |

| FCR Verwaltungs GmbH | München | 100% | -39.652 | -32.389 |

| FCR Service GmbH | Pullach | 100% | 5.811 | 29.689 |

| FCR Pößneck GmbH & Co. KG | München | 100% | 84.011 | 100 |

| FCR Salzgitter GmbH & Co. KG | Pullach | 100% | 445.324 | 100 |

| FCR Cottbus GmbH & Co. KG | München | 100% | 26.611 | 100 |

| FCR Zeulenroda GmbH & Co. KG | München | 100% | -32.936 | 100 |

| FCR Wismar II GmbH & Co. KG | München | 100% | -87.718 | -155.331 |

| FCR Seesen GmbH & Co. KG | München | 100% | 1.759.867 | 100 |

| FCR Hennef GmbH & Co. KG | München | 100% | 284.118 | 100 |

| FCR Neustrelitz GmbH & Co. KG | München | 100% | 80.568 | 100 |

| FCR Gummersbach GmbH & Co. KG | München | 100% | -3.049 | 100 |

| FCR Bad Kissingen GmbH & Co. KG | München | 100% | 92.951 | 100 |

| FCR Burg GmbH & Co. KG | München | 100% | 23.110 | 100 |

| FCR Datteln GmbH & Co. KG | München | 100% | 69.456 | 100 |

| FCR Scheßlitz GmbH & Co. KG | München | 100% | 30.774 | 100 |

| FCR Schleiz GmbH & Co. KG | München | 100% | -71.670 | 100 |

| FCR Würzburg GmbH & Co. KG | München | 100% | 68.347 | 100 |

| FCR Rhaunen GmbH & Co. KG | München | 100% | 38.465 | 100 |

| FCR Gera BIBC GmbH & Co. KG | München | 100% | 190.679 | 100 |

| FCR Kitzbühel GmbH & Co. KG | Kitzbühel (AT) | 100% | -83.104 | -82.104 |

| FCR Wittenberge GmbH & Co. KG | München | 100% | 18.527 | 100 |

| FCR Hof GmbH & Co. KG | München | 100% | 34.306 | 100 |

| FCR Grimmen GmbH & Co. KG | München | 100% | 100.874 | 100 |

| FCR Duisburg GmbH & Co. KG | Pullach | 100% | -330.237 | -373.392 |

| FCR Aue GmbH & Co. KG | München | 100% | 28.713 | 100 |

| FCR Welzow GmbH & Co. KG | München | 100% | 34.078 | 100 |

| FCR Gera AMTP GmbH & Co. KG | München | 100% | 64.139 | 100 |

| FCR Brandis & Co. KG | Pullach | 100% | 70.889 | 100 |

| FCR Altena GmbH & Co. KG | München | 100% | -99.221 | 100 |

| FCR Bamberg GmbH & Co. KG | Pullach | 100% | -66.174 | 100 |

| FCR Magdeburg GmbH & Co. KG | München | 100% | 40.655 | 100 |

| FCR Lichtentanne GmbH & Co. KG | München | 100% | -26.278 | 100 |

| FCR Görlitz GmbH & Co. KG | München | 100% | -6.036 | 100 |

| FCR Freital GmbH & Co. KG | München | 100% | -21.701 | -23.084 |

| FCR Monument Investment S.L. | Cala Serena (ES) | 100% | -133.222 | -33.223 |

| FCR Pelagone GmbH & Co. KG | Kitzbühel (AT) | 100% | -441.086 | 3.044.781 |

| FCR Stuhr GmbH & Co. KG | München | 100% | -13.009 | -12.909 |

| FCR Weißenfels GmbH & Co. KG | München | 100% | -24.656 | -24.556 |

| FCR Würselen GmbH & Co. KG | München | 100% | -24.451 | -24.351 |

| FCR Bottrop GmbH & Co. KG | Pullach | 100% | 6.467 | 100 |

| FCR Kaltennordheim GmbH & Co. KG | München | 100% | -23.149 | -23.049 |

| FCR Wasungen GmbH & Co. KG | München | 100% | -24.371 | -24.271 |

| FCR Ruhland GmbH & Co. KG | München | 100% | 3.954 | 100 |

| FCR Rastatt GmbH & Co. KG | München | 100% | -264.876 | -264.776 |

| FCR Westerburg GmbH & Co. KG | Pullach | 100% | -2.420 | -2.320 |

| FCR Zerbst GmbH & Co. KG | Pullach | 100% | -8.125 | -8.025 |

| FCR Söhlde-Hoheneggelsen GmbH & Co. KG | Pullach | 100% | -5.047 | -4.947 |

| FCR Aken GmbH & Co. KG | München | 100% | -26.711 | -26.611 |

| FCR Wittingen GmbH & Co. KG | Pullach | 100% | -9.524 | -9.424 |

| FCR Glückstadt GmbH & Co. KG | Pullach | 100% | -7.512 | -7.412 |

| FCR Munster GmbH & Co. KG | Pullach | 100% | -6.900 | -6.800 |

| FCR Neumünster GmbH & Co. KG | Pullach | 100% | -9.500 | -9.400 |

| FCR Salzwedel GmbH & Co. KG | Pullach | 100% | -12.046 | -11.946 |

| FCR Soltau GmbH & Co. KG | Pullach | 100% | -15.706 | -15.606 |

| FCR Soltau Zentrallager GmbH & Co. KG | Pullach | 100% | 1.105 | 100 |

| FCR Buchholz in der Nordheide GmbH & Co. KG | Pullach | 100% | -6.999 | -6.899 |

| FCR Uelzen GmbH & Co. KG | Pullach | 100% | -1.999 | -1.899 |

| FCR Bremervörde GmbH & Co. KG | Pullach | 100% | -8.671 | -8.571 |

| FCR Nienburg GmbH & Co. KG | Pullach | 100% | -5.385 | -5.285 |

| FCR Innovation GmbH | Pullach | 100% | -8.615 | 16.385 |

Gemäß § 285 Nr. 11 HGB wird über nachstehende Unternehmen berichtet:

Konzernzugehörigkeit

Die FCR Immobilien AG wurde in den Konzernabschluss der FCR Immobilien AG einbezogen.

Die FCR Immobilien AG stellt den Konzernabschluss für den größten Konzernkreis auf.

Angaben über das Bestehen einer Beteiligung an der Gesellschaft, die nach § 20 Abs. 1 oder 4 AktG der Gesellschaft mitgeteilt worden ist

Die RAT Asset & Trading AG, Krailling, hält an der Unternehmung eine Mehrheitsbeteiligung.

F) Organmitglieder

Namen der Mitglieder des Vorstands und des Aufsichtsrats

Während des abgelaufenen Geschäftsjahres bildete die folgende Person den Vorstand:

| Falk Raudies | ausgeübter Beruf: | Kaufmann |

| Während des abgelaufenen Geschäftsjahres gehörten die folgenden Personen dem Aufsichtsrat an: | ||

| Prof. Dr. Franz-Joseph Busse | ausgeübter Beruf: | Hochschullehrer |

| Arwed Fischer | ausgeübter Beruf: | Kaufmann |

| Frank Fleschenberg | ausgeübter Beruf: | Kaufmann |

Der Vorsitzende des Aufsichtsrats war im Geschäftsjahr Prof. Dr. Franz-Joseph Busse. Der stellvertretende Vorsitzende des Aufsichtsrats war im Geschäftsjahr Arwed Fischer.

G) Vorgänge von besonderer Bedeutung

Nach Ablauf des Geschäftsjahres sind folgende weiteren Ereignisse eingetreten, die von wesentlicher Bedeutung sind und zu einer veränderten Beurteilung des Unternehmens führen könnten:

Auf Grundlage der von der Hauptversammlung vom 25. Juli 2016 erteilten Ermächtigung konnten 186.072 Neue Aktien zum Bezugspreis von EUR 17,50 platziert werden. Die Eintragung der Kapitalerhöhung erfolgte am 15.03.2019.

Die Gesellschaft hat mit der WKN A2TSB1 eine fünfte Anleihe begeben. Das Emissionsvolumen beträgt bis zu 30 Mio. EUR. Der Zinssatz liegt bei 5,25 %. Die Laufzeit der Anleihe beträgt fünf Jahre und endet am 30.04.2024. Die Notierungsaufnahme an der Frankfurter Wertpapierbörse ist am 30.04.2019 erfolgt.

Nach dem Bilanzstichtag 31. Dezember 2018 erfolgte der Besitz-, Nutzen- und Lastenübergang (BNL) von 2018 erworbenen / notariell beurkundeten Immobilien. Im Einzelnen:

| • | Fachmarkt in Aken/Sachsen-Anhalt (BNL Januar 2019) |

| Das vollvermietete Objekt in Aken befindet sich auf einem rd. 4.800 m 2 großen Grundstück und weist eine vermietbare Fläche von über 1.000 m 2 auf. Zusätzlich stehen rd. 80 Parkplätze zur Verfügung. langfristiger Ankermieter fungiert ein NP-Supermarkt. Die NP-Märkte gehören zur EDEKA-Gruppe, die bei mehreren Objekten der FCR Immobilien AG Hauptmieter ist. Über die Höhe des Kaufpreises wurde Stillschweigen vereinbart, sie bewegt sich aber unterhalb der 10-fachen jährlichen Nettokaltmiete. Die Restlaufzeit des Mietvertrags beträgt über 7,5 Jahre. Der Nahversorger in Aken ist am Standort seit Jahren etabliert und liegt direkt an einer Hauptverkehrsstraße. Die Stadt hat rund 8.000 Einwohner. | |

| • | Schlosshotel Westerburg/Sachsen-Anhalt (BNL Februar 2019) |

| Seit Juli 2000 beheimatet das in mehreren Schritten umfassend sanierte Schloss auf einer Grundstücksfläche von rd. 4.900 m 2 ein erfolgreiches, mehrfach ausgezeichnetes 4 Sterne Superior Hotel mit ca. 5.200 m 2 Wohnfläche. Neben modernster Haus- und Energietechnik verfügt das Hotel unter anderem über einen neu angelegten Spa-Bereich, vielfältige Möglichkeiten für Tagungen und Veranstaltungen sowie eine große, original barocke Schlosskapelle. Großzügig angelegte Parkanlagen mit rd. 36.000 m 2 gehören ebenfalls zur Hotelanlage. | |

| • | Wohnhaus in Köpenick/Berlin (BNL März 2019) |

| In dem 1925 erbauten und 2000 modernisierten Wohnhaus befinden sich acht Wohnungen mit einer Gesamtwohnfläche von 457 m 2. Das Objekt ist vollvermietet. | |

| Nach dem Bilanzstichtag 31. Dezember 2018 erfolgte der Besitz-, Nutzen- und Lastenübergang (BNL) von 2019 erworbenen / notariell beurkundeten folgender Immobilie: | |

| • | Nahversorgungszentrum in Söhlde (BNL April 2019) |

| Das 2007 errichtete Objekt wurde zuletzt 2018 modernisiert und erweitert und verfügt über eine Verkaufsfläche von über 1.700 m 2. Die jährlichen Mieteinnahmen belaufen sich auf knapp 200 TEUR. Das vollvermietete, am Standort etablierte Objekt befindet sich auf einem 12.000 m 2 großen Grundstück, verfügt über 120 Parkplätze und ist für die umliegende Wohnbevölkerung sehr gut zu erreichen. Die rund 8.000 Einwohner große Stadt Söhlde ist von der niedersächsischen Großstadt Salzgitter knapp 20 Kilometer entfernt. | |

| Seit Beginn des laufenden Jahres hat die FCR Gruppe drei Immobilien veräußert. | |

| • | Stadtpassage in Salzgitter/Niedersachsen Das Objekt war 2014 über die 100 % Tochter FCR Salzgitter KG erworben worden. Das im Jahr 1985 erbaute Stadtpassage verfügt über eine Gesamtfläche vom rd. 8.600 m 2 und befindet sich inmitten der Fußgängerzone von Salzgitter. Neben der frequentierten Shopping-Mall, in dem viele namhafte Handelsunternehmen, wie z.B. Rossmann und Fielmann als Mieter fungieren, beheimatet das Objekt auch Wohn- und Büroeinheiten auf insgesamt sechs Etagen. |

| • | Einkaufzentrum in Hennef/Nordrhein-Westfalen Der Verkauf erfolgte über die 100 % Tochter FCR Hennef GmbH & Co. KG. Die Gesellschaft hatte das 1974 erbaute Gebäude mit einer Gesamtfläche von rd. 3.950 m 2 seit dem 2. Halbjahr 2016 im Bestand. In dem vollvermietetem Objekt ist HIT der Ankermieter. |

| • | Fachmarktzentrum Würzburg/Bayern Das Objekt war 2017 über die 100 % Tochter FCR Würzburg GmbH & Co. KG erworben worden. Das auf einem rund 3.500 m 2 großen Grundstück gelegene Fachmarktzentrum verfügt über eine rd. 1.900 m 2 große Verkaufsfläche und befindet sich am östlichen Rand von Würzburg. Das Objekt wurde 2001 errichtet. FCR hat innerhalb von 18 Monaten erfolgreiche Asset-Management-Maßnahmen am Standort umgesetzt. Neben einer Mietvertragsverlängerung wurde auch eine Gewerbefläche neu vermietet. Mieter in dem vollvermieten Objekt sind Detlev Louis, Europas Nr. 1 für Motorrad und Freizeit, Schäfer Shop, ein führendes Versandhandelsunternehmen für Bürobedarf sowie die bekannte Tiernahrung-Fachhandelskette Fressnapf. |

Es liegen keine weiteren Vorgänge von besonderer Bedeutung zwischen dem Bilanzstichtag 31. Dezember 2018 und der Erstellung dieses Nachtragsberichts vor.

München, 14. Mai 2019

FCR Immobilien AG

Falk Raudies

Vorstand

Brutto-Anlagenspiegel zum 31.12.2018 – Handelsrecht

| Anschaffungs- Herstellungskosten 01.01.2018 | Zugänge Abgänge- | |

| EUR | EUR | |

| I. Immaterielle Vermögensgegenstände | ||

| 1. entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 56.465,16 | 166.290,00 |

| 56.465,16 | 166.290,00 | |

| II. Sachanlagen | ||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten einschließlich der Bauten auf fremden Grundstücken | 3.660.586,21 | 599.799,11 |

| 2. anderen Anlagen, Betriebs- und Geschäftsausstattungen | 109.224,49 | 63.465,63 |

| 3.769.810,70 | 663.264,74 | |

| III. Finanzanlagen | ||

| 1. Anteile an verbundenen Unternehmen | 29.700,00 | 52.600,00 |

| -1.900,00 | ||

| 2. Ausleihungen an verbundene Unternehmen | 21.890.090,07 | 32.320.546,71 |

| -606.259,23 | ||

| 3. sonstige Ausleihungen | 0,00 | 159.268,00 |

| 21.919.790,07 | 32.532.414,71 | |

| -608.159,23 | ||

| 25.746.065,93 | 33.361.969,45 | |

| -608.159,23 |

| kumulierte Abschreibungen 31.12.2018 | Abschreibungen Zuschreibungen vom 01.01.2018 bis 31.12.2018 | |

| EUR | EUR | |

| I. Immaterielle Vermögensgegenstände | ||

| 1. entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 69.917,16 | 33.511,00 |

| 69.917,16 | 33.511,00 | |

| II. Sachanlagen | ||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten einschließlich der Bauten auf fremden Grundstücken | 407.877,56 | 71.300,11 |

| 2. anderen Anlagen, Betriebs- und Geschäftsausstattungen | 112.561,12 | 53.250,63 |

| 520.438,68 | 124.550,74 | |

| III. Finanzanlagen | ||

| 1. Anteile an verbundenen Unternehmen | ||

| 2. Ausleihungen an verbundene Unternehmen | ||

| 3. sonstige Ausleihungen | ||

| 0,00 | 0,00 | |

| 590.355,84 | 158.061,74 | |

| Buchwert 31.12.2018 | Buchwert 31.12.2017 | |

| EUR | EUR | |

| I. Immaterielle Vermögensgegenstände | ||

| 1. entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 152.838,00 | 20.059,00 |

| 152.838,00 | 20.059,00 | |

| II. Sachanlagen | ||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten einschließlich der Bauten auf fremden Grundstücken | 3.852.507,76 | 3.324.008,76 |

| 2. anderen Anlagen, Betriebs- und Geschäftsausstattungen | 60.129,00 | 49.914,00 |

| 3.912.636,76 | 3.373.922,76 | |

| III. Finanzanlagen | ||

| 1. Anteile an verbundenen Unternehmen | 80.400,00 | 29.400,00 |

| 2. Ausleihungen an verbundene Unternehmen | 53.604.377,55 | 21.890.090,07 |

| 3. sonstige Ausleihungen | 159.268,00 | 0,00 |

| 53.844.045,55 | 21.919.490,07 | |

| 57.909.520,31 | 25.313.471,83 | |

Lagebericht für das Geschäftsjahr 2018

der FCR Immobilien AG

1. Grundlagen der Gesellschaft

1.1 Geschäftsmodell

Im Jahr 2004 wurde die FCR Immobilien- und Vermögensverwaltungs GmbH & Co. KG mit Erwerb der ersten Immobilie gegründet. Seit 2012 haben sich das Unternehmen und der Bestand an Immobilien stetig vergrößert. 2013 wurde die Gesellschaft im Zuge der Ausweitung des operativen Geschäftsmodells, der Verbreiterung ihrer Kapitalbasis und zur Öffnung für den Kapitalmarkt in eine Aktiengesellschaft umgewandelt. Am 07.11.2018 erfolgte die Einbeziehung in Scale an der Frankfurter Wertpapierbörse.

Das Geschäftsmodell der FCR Immobilien AG liegt im Erwerb, einem aktiven Asset Management und der erfolgreichen Veräußerung von Einkaufs- und Fachmarktzentren in Deutschland. Die FCR Immobilien AG hat sich als Spezialist von Handelsimmobilien an Sekundärstandorten positioniert. Zum einen bieten diese Sekundärstandorte durch ihre Lage überdurchschnittliche Renditepotenziale und zum anderen können sie eine langfristig stabilere Miet- und Wertentwicklung aufweisen, als die von Konjunkturzyklen volatiler reagierenden Immobilienmärkte an Primärstandorten. Auch der Erwerb von Immobilien aus anderen Assetklassen (z.B. Büro, Wohnen, Hotel, Logistik, Unternehmensimmobilien) ist für die FCR Immobilien AG eine mögliche Option.

Im Rahmen ihres aktiven Immobilienmanagements erwirtschaftet die FCR Immobilien AG ihre Erträge aus der Vermietung von hochrentablen Bestandsimmobilien sowie – nach Optimierung der Bestandsimmobilien – aus dem Verkauf einzelner Gewerbeobjekte.

Zum Stichtag 31.12.2018 umfasste das Immobilienportfolio der FCR Immobilien AG und ihrer Tochtergesellschaften 58 Immobilien mit einer Nutzfläche von rund 248 Tausendquadratmetern.

1.1.1 Einkauf und Investitionsstrategie

Typischerweise investiert die FCR Immobilien AG in Bestandsimmobilien, die in kleineren und mittelgroßen Städten gelegen sind und sich sowohl über viele Jahre hinweg nachhaltig etabliert haben, als auch über ihre Mieterstruktur ein an den Mikrostandort angepasstes Angebot von Gütern und Dienstleistungen des täglichen Bedarfs, wie zum Beispiel Lebensmitteldiscounter oder Textilketten, sicherstellen.

Zusätzlich ist die FCR Immobilien AG bestrebt, die Immobilien schwerpunktmäßig aus Sondersituationen, wie zum Beispiel Insolvenzen, zu erwerben, um deutlich überdurchschnittliche Mietrenditen zu generieren. Der Zugriff auf diese attraktiven Standorte gelingt der FCR Immobilien AG über ein breites Netzwerk, welches sie sich durch eine langjährige Expertise und durch Kontakte zu Banken, Immobilienfirmen, Marktintermediären und Fondsgesellschaften aufgebaut hat.

1.1.2 Finanzierungsstruktur

Typischerweise beträgt der Anteil der erstrangig besicherten Bankfinanzierung zwischen 70 % bis 80 % der Anschaffungs- und Herstellungskosten. Im Rahmen der Refinanzierung der Immobilienerwerbe achtet die FCR Immobilien AG darauf, Darlehensverträge auf non-recourse Basis abzuschließen. Hierbei entscheidet die FCR Immobilien AG jeweils im Einzelfall und in Abhängigkeit der geplanten Verweildauer der Immobilie im Portfolio der FCR-Gruppe, ob diese Bankkreditfinanzierung entweder langfristig oder kurzfristig ausgestaltet wird.

Zum Stichtag 31.12.2018 betrug die gewichtete Restlaufzeit der Zinsbindungsvereinbarungen rund 10 Monate bei einer durchschnittlichen Zinsbelastung in Höhe von 2,0 % p.a.

Die in der Regel als Annuitätendarlehen abgeschlossenen Darlehensverträge weisen typischerweise einen hohen Tilgungsanteil auf. Dieser betrug über das gesamte Immobilienportfolio der FCR Immobilien AG zum Stichtag 31.12.2018 rund 9,1 % p.a.

Die in 2019 endfälligen Anleihen und der damit einhergehende Liquiditätsabfluss sind entsprechend berücksichtigt.

1.1.3 Aktives Asset Management und Bestandshaltung

Das aktive Asset Management der FCR Immobilien AG umfasst – neben der Vereinnahmung der Mieterlöse – mittels geeigneter Property- und Asset Management-Aktivitäten die Optimierung der baulichen und wirtschaftlichen Substanz und auch die Optimierung der Mieterstruktur, der Mieterträge und der Mietlaufzeiten.

1.1.4 Ertragsmodell

Ihre Erträge erwirtschaftet die FCR Immobilien AG damit im Wesentlichen aus der Vermietung der direkt und indirekt gehaltenen Bestandsimmobilien sowie dem opportunistischen Verkauf einzelner Gewerbeobjekte. Im Zusammenspiel dieser beiden operativen Ertragsmodelle entstehen darüber hinaus positive Synergieeffekte, da etwa wesentliche Verwaltungs- und Managementleistungen zentralisiert ausgeführt und Größenvorteile genutzt werden können.

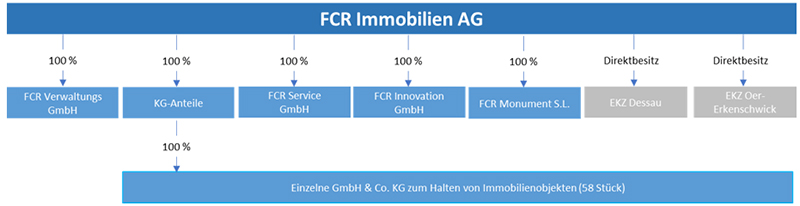

1.2 Konzernstruktur

Mit Umfirmierung und Rechtsformwechsel im Jahre 2013 der FCR Immobilien & Vermögensverwaltungs GmbH & Co. KG in die heutige FCR Immobilien AG werden sämtliche ab 2014 neuerworbenen Immobilien in eigenständigen GmbH & Co. Kommanditgesellschaften gehalten. Die Kommanditanteile befinden sich jeweils zu 100 % im Besitz der FCR Immobilien AG. Die Geschäftsführung der GmbH & Co. KG erfolgt über den Komplementär (FCR Verwaltungs GmbH), der ebenfalls eine 100 % Tochter der FCR Immobilien AG ist. Die FCR Immobilien AG ist die Hauptgesellschaft, welche die in ihrem Bestand stehenden Gewerbeimmobilien selbst verwaltet. An den Tochtergesellschaften ist sie jeweils zu 100 % beteiligt.

| a) | FCR Verwaltungs GmbH |

| Die FCR Verwaltungs GmbH ist eine hundertprozentige Tochtergesellschaft der FCR Immobilien AG. Gegenstand der Tochtergesellschaft ist die reine Vermögensverwaltung. | |

| b) | FCR Service GmbH |

| Die in 2017 gegründete FCR Service GmbH ist eine 100 %-Tochter der FCR Immobilien AG und erbringt Dienstleistungen rund um den An- und Verkauf von Immobilien und Verwaltung von Immobilien. Die Gesellschaft nahm zu Beginn des Geschäftsjahres 2018 ihre operative Tätigkeit auf. | |

| c) | FCR Monument Investment S.L |

| Die in 2017 gegründete FCR Monument Investment S.L ist eine 100 %-Tochter der FCR Immobilien AG und hält eine Immobilien in Spanien. | |

| d) | FCR Innovation GmbH |

| An dieser in 2018 gegründeten Gesellschaft ist die FCR Immobilien AG zu 100% beteiligt. Gegenstand des Unternehmens ist die Softwareentwicklung und das Halten von Unternehmensanteilen, insbesondere im Bereich „Künstliche Intelligenz“. |

Zum Stichtag 31.12.2018 stellt sich die Konzernstruktur wie folgt dar:

1.3 Immobilienportfolio per 31.12.2018

1.3.1 Veränderungen im Immobilienportfolio 2018

Zum Beginn des Geschäftsjahres, also zum 01.01.2018, bestand das direkt oder indirekt gehaltene Immobilienportfolio der FCR Immobilien AG aus insgesamt 41 Immobilien mit einer nutzbaren Gesamtfläche von rund 175 Tqm.

Während des Geschäftsjahres wurden 26 Immobilien mit einer Nutzfläche von rund 97 Tqm neu erworben sowie 9 Immobilien mit einer Nutzfläche von rund 24 Tqm verkauft. Im Saldo stieg damit das Immobilienportfolio der FCR-Gruppe um rund 73 Tqm auf nunmehr insgesamt 58 Immobilien mit einer Gesamtnutzfläche von rund 248 Tqm per 31.12.2018 an.

Neuerwerbe:

In 2018 wurden folgende 25 neue Immobilien erworben (in alphabetischer Reihenfolge): Bottrop, Bremervörde, Buchholz, Freital, Glückstadt, Görlitz, Kaltennordheim, Lichtentanne, Monument, Munster, Neumünster, Nienburg, Pelagone, Rastatt, Salzwedel, Soltau (2 Objekte), Stuhr, Uelzen (2 Objekte), Wasungen, Weißenfels (3 Objekte), Wittingen und Zerbst. Alle Neuerwerbe wurden über Objektgesellschaften in das Portfolio der FCR-Gruppe eingebunden.

Die Summe der Nettomieterträge der neuerworbenen Immobilen betrug 7,5 Mio. Euro p.a., die Summe der Neuinvestitionen, also die Höhe der Kaufpreise (ohne Anschaffungsnebenkosten), betrug insgesamt 93,3 Mio. Euro.

Verkäufe:

Neben der Erzielung regelmäßiger Cashflows aus Mieteinnahmen ist die Realisierung stiller Reserven aus dem V erkauf einzelner Bestandsimmobilien die zweite Ertragssäule der

FCR Immobilien AG.

Während des Geschäftsjahres 2018 konnte die FCR-Gruppe erfolgreich insgesamt neun Immobilien veräußern. Mit den Immobilien (in alphabetischer Reihenfolge) in Bernburg, Bückeburg, Burgdorf, Dresden, Oldenburg, Seelze, Triptis, Twistringen und Wismar wurden Objekte einer vermietbaren Fläche von 24 Tqm wieder in den Markt zurückgegeben.

Die Summe der Summe der Verkaufspreise der neun Immobilien betrug insgesamt 21,2 Mio. Euro.

Übersicht über die Portfolioveränderung 2018

| Anzahl | Nutzfläche | Nettomieterträge | Transaktionsvolumen | |

| Immobilien | (in Tqm) | (in Euro) | (in Euro) | |

| Käufe 2018 | 26 | 96 | 7,5 Mio. | 93,3 Mio. |

| Verkäufe 2018 | 9 | 24 | 1,9 Mio. | 21,2 Mio. |

| Netto- Portfoliowachstum | 17 | 72 | 5,6 Mio. | 72,1 Mio. |

Im abgelaufenen Geschäftsjahr erhöhten sich die um Zu- bzw. Abgänge bereinigten Nettomieterträge der Immobilien der FCR-Gruppe auf 5,6 Mio. Euro p.a.

Die Nettoinvestitionen, also der Saldo aus Zu- und Abgängen von Immobilien, bewertet zu Kaufpreisen ohne Nebenkosten, betrugen 71,6 Mio. Euro.

1.3.2 Das Immobilienportfolio per 31.12.2018

Zum 31.12.2018 bestand das direkt oder indirekt gehaltene Immobilienportfolio der FCR Immobilien AG aus insgesamt 58 Immobilien mit einer Nutzfläche von 248 Tqm.

Nachfolgende Tabelle gibt einen Überblick über die wesentlichen Kennzahlen der direkt oder indirekt gehaltenen Immobilien per 31.12.2018.

| Baujahr | Nutzfläche (in qm) | Vermietungsstand | Hauptmieter | Mietrendite p.a. | |

| Wohn- und Geschäftshaus Altena | 1979 | 12.363 | 36,4% | KIK | 12,2% |

| (Nordrhein-Westfalen) | |||||

| Fachmarkt Aue | 2003 | 650 | 100,0% | Takko | 10,6% |

| (Sachsen) | |||||

| Supermarkt Bad Kissingen | 2005 | 1.037 | 100,0% | Netto | 14,8% |

| (Bayern) | |||||

| Studentenwohnheim Bamberg | Projektentwicklung | 4.200 | – | – | – |

| (Bayern) | |||||

| Geschäftshaus Bottrop | 1970 | 5.137 | 100,0% | Mensing | 8,8% |

| (Nordrhein-Westfalen) | |||||

| Supermarkt Brandis | 1994 | 2.220 | 100,0% | Norma | 13,1% |

| (Sachsen) | |||||

| Fachmarkt Bremervörde | 2003 | 2.713 | 100,0% | Jawoll | 8,7% |

| (Niedersachsen) | |||||

| Fachmarkt Buchholz | 2012/2017 | 4.800 | 100,0% | Jawoll | 8,4% |

| (Niedersachsen) | |||||

| Fachmarktzentrum Burg | 1994 | 2.074 | 100,0% | Jawoll | 8,0% |

| (Schleswig-Holstein) | |||||

| Einkaufszentrum Cottbus | 1999 | 4.835 | 43,7% | REWE | 28,5% |

| (Brandenburg) | |||||

| Supermarkt Datteln | 2006 | 1.037 | 95,2% | Netto | 10,5% |

| (Nordrhein-Westfalen) | |||||

| Damaschke-Center Dessau | 1992 | 3.755 | 53,8% | Aldi, KIK | 16,9% |

| (Sachsen-Anhalt) | |||||

| Büro- und Geschäftshaus Duisburg | Projektentwicklung | 14.609 | – | – | – |

| (Sachsen) | |||||

| Gartencenter Frankenberg | Projektentwicklung | 5.000 | – | – | – |

| (Hessen) | |||||

| Fachmarktzentrum Freital | 2010 | 1.459 | 100,0% | Expert | 7,2% |

| (Sachsen) | |||||

| Einkaufszentrum Gera (Amthor- Passage) | 2000 | 8.246 | 60,1% | Intersport | 9,3% |

| (Thüringen) | |||||

| Einkaufszentrum Gera (Bieblach- Center) | 1994 | 18.077 | 70,0% | Roller | 24,1% |

| (Thüringen) | |||||

| Fachmarkt Glückstadt | 1974 | 2.000 | 100,0% | Jawoll | 9,6% |

| (Schleswig-Holstein) | |||||

| Fachmarktzentrum Görlitz | 1996 | 1.004 | 100,0% | Action | 13,1% |

| (Sachsen) | |||||

| Fachmarkzentrum Grimmen | 2000 | 2.045 | 90,7% | Norma | 15,8% |

| (Sachsen) | |||||

| Einkaufszentrum Gummersbach | 1974 | 3.965 | 60,9% | Takko | 13,5% |

| (Nordrhein-Westfalen) | |||||

| Fachmarkt Hennef | 1977 | 3.949 | 100,0% | HIT | 24,8% |

| (Nordrhein-Westfalen) | |||||

| Fachmarkt Hof | 1992 | 928 | 100,0% | Takko | 13,6% |

| (Bayern) | |||||

| Fachmarkt Kaltennordheim | 2010 | 1.045 | 100,0% | Netto | 10,1% |

| (Thüringen) | |||||

| Hotel Kitzbühel | 2008 | 768 | 100,0% | Hotel | 4,9% |

| (Bayern) | |||||

| Fachmarktzentrum Lichtentanne | 1995 | 1.496 | 100,0% | Penny | 9,4% |

| (Sachsen) | |||||

| Einkaufszentrum Magdeburg | 1979 | 2.971 | 83,3% | Edeka | 18,1% |

| (Brandenburg) | |||||

| Monument | Projektentwicklung | – | – | – | |

| (Spanien) | |||||

| Fachmarkt Munster | 1976 | 2.347 | 100,0% | Jawoll | 11,9% |

| (Niedersachsen) | |||||

| Fachmarkt Neumünster | 1988 | 3.100 | 100,0% | Jawoll | 8,2% |

| (Schleswig-Holstein) | |||||

| Einkaufszentrum Neustrelitz | 1963/2015 | 2.596 | 100,0% | Penny | 20,6% |

| (Mecklenburg-Vorpommern) | |||||

| Fachmarkt Nienburg | 1983 | 3.029 | 100,0% | Jawoll | 9,5% |

| (Niedersachsen) | |||||

| Fachmarkt Oer-Erkenschwick | 1978 | 6.420 | 100,0% | T. Philipps | 10,6% |

| (Nordrhein-Westfalen) | |||||

| Pelagone | 6.081 | 100,0% | Hotel | 5,6% | |

| (Italien) | |||||

| Fachmarktzentrum Pößneck | 1992 | 7.564 | 100,0% | OBI | 15,0% |

| (Thüringen) | |||||

| Einkaufszentrum Rastatt | 2015 | 21.739 | 76,2% | Edeka | 6,6% |

| (Baden-Würtemberg) | |||||

| Supermarkt Rhaunen | 2006 | 1.290 | 100,0% | Lidl | 25,4% |

| (Rheinland-Pfalz) | |||||

| Stadtpassage Salzgitter | 1967/1985 | 8.537 | 91,1% | Rossmann | 15,8% |

| (Niedersachsen) | |||||

| Fachmarkt Salzwedel | 2007 | 6.017 | 100,0% | Jawoll | 9,1% |

| (Sachsen-Anhalt) | |||||

| Supermarkt Scheßlitz | 2003 | 930 | 100,0% | Norma | 8,2% |

| (Bayern) | |||||

| Fachmarktzentrum Schleiz | 1993 | 6.540 | 43,7% | CleverFit | 36,8% |

| (Thüringen) | |||||

| Einkaufszentrum Seesen | 1982/2000 | 9.688 | 43,1% | Schwager | 8,7% |

| (Niedersachsen) | |||||

| Fachmarkt Soltau | 1988 | 3.600 | 100,0% | Jawoll | 9,1% |

| (Niedersachsen) | |||||

| Fachmarkt Soltau | 1991 | 8.430 | 100,0% | Jawoll | 9,2% |

| (Niedersachsen) | |||||

| Fachmarktzentrum Stuhr | 2003 | 1.904 | 100,0% | Dänisches | 8,6% |

| (Niedersachsen) | Bettenlager | ||||

| Fachmarkt Uelzen | 2007 | 5.082 | 100,0% | Jawoll | 8,3% |

| (Niedersachsen) | |||||

| Fachmarkt Uelzen | 2007 | 2.514 | 100,0% | Jawoll | 8,9% |

| (Niedersachsen) | |||||

| Fachmarkt Wasungen | 2007 | 1.064 | 100,0% | Netto | 9,9% |

| (Thüringen) | |||||

| 3 Wohnhäuser Weißenfels | 1905, | 1.472 | 100,0% | Wohnen | 12,8% |

| (Sachsen-Anhalt) | 1900, 1996 | ||||

| Fachmarktzentrum Welzow | 1994 | 1.553 | 100,0% | Norma | 12,0% |

| (Brandenburg) | |||||

| Einkaufszentrum Wismar (2) | 1999 | 3.800 | 46,3% | Diverse | 15,1% |

| (Mecklenburg-Vorpommern) | |||||

| Supermarkt Wittenberge | 1995 | 1.604 | 96,8% | Norma | 12,1% |

| (Brandenburg) | |||||

| Fachmarkt Wittingen | 2003 | 4.261 | 100,0% | Jawoll | 8,6% |

| (Niedersachsen) | |||||

| Fachmarktzentrum Würzburg | 2001 | 1.991 | 100,0% | Louis | 10,7% |

| (Bayern) | |||||

| Fachmarkt Zerbst | 1996 | 6.615 | 100,0% | REPO | 11,3% |

| (Sachsen-Anhalt) | |||||

| Einkaufszentrum Zeulenroda | 1900 | 5.577 | 66,0% | Rossmann | 11,7% |

| (Thüringen) |

Im Bereich der Bestandsimmobilien wurden während des Berichtszeitraums vielfältige Maßnahmen zur Verbesserung der Mieter- und Gebäudestruktur ergriffen. So wurden neben den üblichen regelmäßig wiederkehrenden substanzerhaltenden Aktivitäten in einigen Objekten umfangreiche Modernisierungsmaßnahmen durchgeführt.

1.4 Organe, Mitarbeiter, Personalentwicklung

Im Berichtszeitraum betrug die Anzahl der Mitarbeiterinnen und Mitarbeiter der FCR Immobilien AG durchschnittlich 22,0 Personen. Im 1. Quartal (01.01.-31.03.2018) waren durchschnittlich 17,3 Personen beschäftigt, im 2. Quartal (01.04.-30.06.2018) 20,3 Personen, im 3. Quartal (01.07.-30.09.2018) 25,0 Personen und im 4. Quartal (01.10.-31.12.2018) 25,3 Personen.

Im Vorstand der FCR Immobilen AG haben sich im Berichtszeitraum keine Veränderungen ergeben. Herr Falk Raudies vertritt die Gesellschaft als Alleinvorstand seit Gründung der Gesellschaft.

2. Wirtschaftsbericht

2.1. Gesamtwirtschaftliche Rahmenbedingungen

Die deutsche Wirtschaft ist im Jahr 2018 weiter gewachsen, wenn auch nicht mehr so stark wie im Vorjahr. Auf Jahressicht erhöhte sich das Bruttoinlandsprodukt, BIP, nach Angaben des statistischen Bundesamtes (Destatis) preisbereinigt um 1,4 Prozent nach 2,2 Prozent im Vorjahr. In den ersten beiden Quartalen 2018 stieg das BIP um 0,4 Prozent bzw. 0,5 Prozent. Im dritten Quartal hingegen ging die wirtschaftliche Leistung um 0,2 Prozent zurück. Im Schlussquartal 2018 veränderte sich das Wachstum des BIPs nicht zum Vorquartal. Der wirtschaftliche Aufschwung in Deutschland hat sich 2018 auch im neunten Jahr in Folge fortgesetzt, wenn auch die Wachstumsdynamik nachgelassen hat. Dennoch liegt der Anstieg des BIP im Jahr 2018 über dem 10-Jahresdurchschnitt, der aktuell bei einem preisbereinigten Wachstum von 1,2 Prozent liegt.

Vor allem aus dem Inland kamen in 2018 wirtschaftliche Wachstumsimpulse in Deutschland. Zu nennen sind hier vor allem der Konsum sowie die Investitionen. Neben den privaten Konsumausgaben lagen auch die staatlichen Konsumausgaben preisbereinigt um jeweils 1 Prozent höher als im Vorjahr. Die preisbereinigten Bruttoinvestitionen stiegen um 5,4 Prozent im Vergleich zum Vorjahr. Bauinvestitionen zogen um 2,4 Prozent an, die Ausrüstungsinvestitionen lagen preisbereinigt 4,2 Prozent über dem Vorjahr.

Auch im Jahr 2018 legten die deutschen Exporte zu. Die preisbereinigten Exporte für Waren und Dienstleistungen stiegen um 2,0 Prozent zum Vorjahr. Allerdings nahmen die Importe mit einem Plus von 3,3 Prozent im gleichen Zeitraum stärker zu, was das BIP-Wachstum leicht bremste.

In nahezu allen Wirtschaftsbereichen stieg die Bruttowertschöpfung laut Destatis weiter an – ein Zeichen für die breite Basis, auf der das deutsche Wirtschaftswachstum beruht. Seit 5 Jahren lag erstmals die konjunkturelle Dynamik des Dienstleistungsbereichs über der des produzierenden Gewerbes.

Die Beschäftigungszahlen in Deutschland erreichten im Jahr 2018 ein neues Rekordhoch. Im Jahresdurchschnitt wurde nach Angaben von Destatis die Wirtschaftsleistung in Deutschland von 44,8 Mio. Erwerbstätigen mit dem Arbeitsort in Deutschland getragen. Dies waren entsprechend 562.000 Erwerbstätige mehr als noch ein Jahr zuvor und entspricht einem prozentualen Anstieg von 1,3 Prozent. Durch eine höhere Erwerbsbeteiligung sowie durch die Zuwanderung von Arbeitskräften aus dem Ausland konnten altersbedingte demografische Entwicklungen ausgeglichen werden. 1

Nach Schätzungen des statistischen Amtes der Europäischen Union, Eurostat, wuchs auch das BIP in der EU28 sowie im Euroraum, der die 19 Mitgliedsländer umfasst, die den Euro als Währung führen, im abgelaufenen Geschäftsjahr weiter, wenn auch nicht so dynamisch wie im Vorjahr. In 2018 legte das BIP saison- und kalenderbereinigt in der EU28 um 1,9 Prozent und im Euroraum um 1,8 Prozent zu. Im Vorjahr betrug die Wachstumsrate für den Euroraum genau wie für die EU28 noch 2,4 Prozent. 2

1 https://www.destatis.de/DE/PresseService/Presse/Pressemitteilungen/2019/01/PD19_018_811.html; https://www.destatis.de/DE/PresseService/Presse/Pressemitteilungen/2019/02/PD19_064_811.html

2 https://ec.europa.eu/eurostat/documents/2995521/9643463/2-07032019-AP-DE.pdf/a56b4ffc-a212-4f27-a7e0-b64c300d9a04

2.2. Branchensituation

2.2.1. Gewerblicher Immobilienmarkt in Deutschland 3

Das Jahr 2018 war von vielen politischen Unsicherheiten getrieben. Für den deutschen Gewerbemarkt hieß das: Investoren suchten und fanden in der Assetklasse Immobilien weiterhin einen sicheren Hafen. Der Investmentmarkt für Gewerbeimmobilien in Deutschland entwickelte sich daher auch im neunten Jahr in Folge positiv. Für gewerblich genutzte Immobilien verzeichnete der Investmentmarkt nach Angaben von Jones Lang LaSalle (JLL) einen neuen Rekordwert mit einem Transaktionsvolumen von 60,3 Mrd. Euro im Jahr 2018. Das Volumen hat sich laut JLL damit um 6 Prozent gegenüber dem Vorjahr erhöht. Wird die Nutzungsklasse „Living“ mit zum Gesamtvolumen hinzugerechnet, stieg das Transaktionsvolumen im Jahr 2018 sogar auf 79 Mrd. Euro.

3 Dieser Abschnitt bezieht sich auf die Studie von Jones Lang LaSalle (JLL), Investmentüberblicke – Q4 2018t vom Januar 2019

Besonders im Fokus der Investoren standen in 2018 wieder einmal die Büroimmobilien, die JLL zufolge rd. 37 Prozent des gesamten Transaktionsvolumens ausmachten. Umgerechnet rd. 29 Mrd. Euro flossen im Jahr 2018 folglich in diese Assetklasse. Wohnimmobilien mit ihren diversen Subkategorien, wie bspw. Pflegeimmobilien oder Studentenapartments, folgten mit einem Anteil von 27 Prozent am gesamten Transaktionsvolumen auf Platz 2. Für Investoren hat sich diese Assetklasse mittlerweile als Alternative etabliert. Einzelhandelsimmobilien belegten mit rd. 13 Prozent des Transaktionsvolumens Rang 3 der beliebtesten Assetklassen im Jahr 2018. Auffällig war, dass Investoren im Bereich der Shopping-Center in 2018 eher zögerlich agierten. Als neuer „Investor-Darling“, wie es JLL beschreibt, haben sich Einkaufs- und Fachmarktzentren in 2018 entwickelt. Vor allem Immobilien, die einen Anker- oder Hauptmieter aus dem Lebensmittelbereich haben, wurden stark nachgefragt.

Die Big-7-Standorte waren auch im Jahr 2018 besonders beliebt bei den Investoren. Rd. 46 Mrd. Euro des gesamten Transaktionsvolumens wurden in Berlin, Hamburg, Frankfurt, Düsseldorf, München, Köln und Stuttgart investiert. Vor allem Büroimmobilien in diesen Städten waren bei Investoren gefragt.

Verglichen mit dem Vorjahr, haben ausländische Investoren ihr Engagement etwas zurückgefahren. So flossen in 2018 von ausländischen Kapitalgebern rd. 30 Mrd. Euro in den deutschen Immobilienmarkt. Allerdings hat JLL bereits eine Zunahme an Investitionen ausländischer Investoren im vierten Quartal 2018 feststellen können. Neben Investoren aus den USA und Großbritannien, fokussieren sich immer stärker europäische und asiatische Investoren auf den deutschen Immobilienmarkt.

Laut JLL sprechen eine Vielzahl von Gründen für die Fortsetzung des Immobilientrends und die hohe Nachfrage nach Immobilien. Demnach würden sich aufgrund der politischen Unsicherheiten viele Investoren für eine Erhöhung der Immobilienquote entscheiden. Hierzu zählen u.a. Pensionsfonds und Versicherungen, die unter einem starken Kapitaldruck stehen. Ein Transaktionsvolumen von bis zu 55 Mrd. Euro im gewerblichen Bereich ohne die Nutzungsklasse „Living“ halten die Experten für möglich.

2.2.2. Einzelhandelsimmobilien 4

Im Geschäftsjahr 2018 war der Markt für Einzelhandelsimmobilien in Deutschland rückläufig. Nach Angaben von Colliers International im Marktbericht Einzelhandel Investment 2018/2019 (Colliers) lag das Transaktionsvolumen 2018 bei rd. 9,8 Mrd. Euro. Dies entspricht einem Rückgang von rd. 18 Prozent gegenüber 2017, als 11,9 Mrd. Euro umgesetzt wurden. Da der gesamte Immobilienmarkt in Deutschland im vergangenen Jahr weiter im Aufwind lag, resultiert aus dem deutlichen Rückgang bei Einzelhandelsimmobilien auch ein Rückgang des Marktanteils dieser Assetklasse am gesamten Handelsvolumen. Während im Durchschnitt der vergangenen 10 Jahre Einzelhandelsimmobilien einen Marktanteil von 28 Prozent aufwiesen, lag der Anteil 2018 bei 16 Prozent. Trotz dieses Rückgangs waren die Einzelhandelsimmobilien damit auf Platz zwei im Vergleich aller Assetklassen.

4 https://www.cbre.de/de-de/research/Deutschland-Einzelhandelsinvestment-MarketView-Q4-2018; https://www.colliers.de/immobilien/city-survey-2019/?lp-variation-id=0

Vor allem strukturelle Veränderungen haben nach Angaben von Colliers zu einer rückläufigen Entwicklung geführt. Das veränderte Konsumverhalten mit einem wachsenden Online-Handel sowie die Digitalisierung haben im Jahresverlauf zu einem zunehmenden Risikobewusstsein bei den Anlegern gegenüber Einzelhandelsimmobilien geführt. Dies machte sich vor allem bei gering frequentierten Einkaufszentren bemerkbar, bei denen viele Shops Produkte im Angebot haben, die zunehmend über das Internet vertrieben werden, wie Mode, Medien oder Elektronik. Stärker im Fokus der Anleger waren hingegen Einzelhandelsobjekte mit einem Lebensmittelschwerpunkt, also Fachmärkte oder Fachzentren.

Von der Anzahl der Transaktionen dominierte dieser Bereich den Markt der Einzelhandelsimmobilien, aufgrund der aber oft geringeren Volumina einzelner Transaktionen lag dieser Bereich wertmäßig mit 34 Prozent an zweiter Stelle nach Highstreet-Immobilien und Geschäftshäuser mit 48 Prozent. Hierbei muss aber berücksichtigt werden, dass die größte Transaktion des vergangenen Jahres die Übernahme von 59 Kaufhof-Immobilien für knapp 2 Mrd. Euro war.

Auf Einzelkäufe entfielen im vergangenen Jahr 45 Prozent der Transaktionen, der größere Anteil mit 55 Prozent lag bei Portfoliotransaktionen. Dabei wurden zwei Drittel der Transaktionsvolumen außerhalb der TOP-7-Standorte abgewickelt.

Auch aufgrund des Kaufhof-Deals, bei dem der Käufer aus Österreich stammt, lag der Anteil internationaler Investoren im vergangenen Jahr mit 44 Prozent deutlich höher als im Vorjahr. 2017 gingen rund 37 Prozent des Transaktionsvolumens an internationale Käufer. Auf der Verkäuferseite lag der Anteil internationaler Investoren 2018 bei 52 Prozent nach 58 Prozent im Vorjahr.

Die Spitzenrenditen haben sich im vergangenen Jahr stabilisiert. Nach Angaben von Colliers werden die Wachstumspotenziale bei den Mieten als weitgehend ausgeschöpft eingeschätzt. Wobei auch hier vor allem auf die Shoppingcenter und Objekte in 1a-Lagen abzustellen ist. Dabei lagen die Spitzenrenditen an den Top-7-Standorten Ende 2018 zwischen 2,75 Prozent und 3,30 Prozent. Deutlich höhere Renditen konnten bei Fachmärkten und Fachmarktzentren erzielt werden, bei denen die Renditen teilweise deutlich über 5 Prozent lagen. Kombiniert mit einem soliden Cashflow resultierte hieraus ein besonderes Interesse der Anleger bei diesen Objekten.

Colliers sieht auch für 2019 weiter die strukturellen Veränderungen in der Einzelhandelslandschaft als Grund für ein selektives Verhalten der Investoren. Das vom Lebensmitteleinzelhandel geprägte Fachmarktsegment wird dabei weiter als Treiber bei den Transaktionen gesehen. Hierbei werden stabile bis leicht anziehende Kaufpreise erwartet. Da diese Transaktionen aber in der Regel niedrigere Volumina aufweisen, dürften nach Angaben von Colliers auch 2019 die Transaktionen unter der 10 Mrd. Euro Marke liegen. Hierfür wird auch das knapper werdende Angebot angeführt.

Auch CBRE sieht im Marketview Deutschland Einzelhandelsinvestmentmarkt, Q4 2018, für 2019 bei den Investoren einen anhaltenden Fokus auf vor allem lebensmittelgeankerte Objekte. In wie weit in diesem Bereich Objekte zur Verfügung stehen, werde das Transaktionsvolumina maßgeblich mit beeinflussen.

2.2.3. Ertragslage

Im abgelaufenen Geschäftsjahr erzielte die FCR Immobilien AG über ihre direkt gehaltenen Immobilien Umsatzerlöse aus Vermietung in Höhe von rd. 0,6 Mio. Euro (Vorjahr rd. 0,7 Mio. Euro). Der Rückgang ist einem Verkauf einer durch die FCR Immobilien AG direkt gehaltenen Immobilien im Jahr 2017 geschuldet, welche demzufolge im Jahr 2018 keine Mieterträge zum Abschluss der FCR Immobilien AG beitragen konnte. Der Erlös aus dem Immobilienverkauf betrug im Vorjahr 1,5 Mio. Euro. Insgesamt haben sich die Umsatzerlöse von 2,7 Mio. Euro auf 1,9 Mio. Euro verringert.

Die Aufwendungen für bezogene Lieferungen und Leistungen, also den objektbezogenen Aufwendungen, den Kosten für die Hausbewirtschaftung von 1,2 Mio. Euro im Vorjahr auf nunmehr 0,3 Mio. Euro zurück. Die Veränderung ist im Wesentlichen auf den Sondereffekt des Immobilienverkaufs im Vorjahr zurückzuführen.

Der Personalaufwand ist im Zuge der Erweiterung des Immobilienportfolios und der damit gestiegenen Geschäftsaktivität von 1,3 Mio. Euro auf 2,2 Mio. Euro gestiegen. Die Abschreibungen blieben mit 0,2 Mio. Euro nahezu unverändert (Vorjahr 0,1 Mio. Euro). Die sonstigen betrieblichen Aufwendungen belaufen sich im Geschäftsjahr auf 2,0 Mio. Euro (Vorjahr 1,6 Mio. Euro). Dieser Anstieg ist ebenfalls der gegenüber dem Vorjahr erweiterten Geschäftsaktivität geschuldet.

Sehr erfreulich hat sich das Beteiligungsergebnis, also die Gewinne der Immobiliengesellschaften der FCR-Gruppe, entwickelt. Diese haben sich von 4,7 Mio. Euro auf nunmehr 9,3 Mio. Euro erhöht, im Wesentlichen aufgrund des bedeutend größeren Immobilienportfolios sowie weiterer Verkäufe von Immobilen aus Tochtergesellschaften.

Durch die Begebung einer weiteren Anleihe zur Finanzierung des Geschäftsausbaus haben sich die Zinsaufwendungen von 2,3 Mio. Euro auf 3,1 Mio. Euro erhöht.

Insgesamt erzielte die FCR Immobilien AG ein Vorsteuerergebnis in Höhe von rd. 4,3 Mio. Euro (Vorjahr 1,9 Mio. Euro).

Nach Abzug von Steuern erzielte die Gesellschaft einen Jahresüberschuss in Höhe von 3,6 Mio. Euro (Vorjahr 1,5 Mio. Euro).

2.2.4 Finanz- und Vermögenslage

Durch den Umbau einer Immobilie erhöhte sich das Sachvermögen der FCR Immobilien AG von 3,4 Mio. Euro auf 3,9 Mio. Euro. Das Sachanlagevermögen besteht im Wesentlichen aus den zwei verbleibenden Bestandsimmobilien der FCR Immobilien AG.

Demgegenüber erhöhten sich die Finanzanlagen von 21,9 Mio. Euro auf nunmehr 53,8 Mio. Euro. In den Finanzanlagen sind im Wesentlichen Ausleihungen an Tochterunternehmen enthalten, welche im Zuge des weiteren Portfolioausbaues zu Kapitalisierung der 2018 erworbenen Immobilien diente.

Das Umlaufvermögen verringerte sich von 7,4 Mio. Euro auf nunmehr 3,8 Mio. Euro zum Stichtag 31. Dezember 2018. Der Rückgang des Umlaufvermögens ist im Wesentlichen auf geringere Forderungen gegen verbundene Unternehmen sowie einen reduzierten Barmittelbestand zurückzuführen. Die Barmittelbestände der FCR Immobilien AG betrugen zum Stichtag 0,7 Mio. Euro.

Insgesamt erhöhten sich damit die Aktiva um 29,1 Mio. Euro bzw. 88,7 % von 32,8 Mio. Euro auf nunmehr 61,8 Mio. Euro.

Auf der Passivseite erhöhten sich die Verbindlichkeiten von 24,1 Mio. Euro auf nunmehr 49,0 Mio. Euro, im Wesentlichen aufgrund höherer Anleiheverbindlichkeiten in Höhe von insgesamt 45,7 Mio. Euro (Vorjahr 20,7 Mio. Euro). Die Verbindlichkeiten gegenüber Kreditinstituten reduzierten sich aufgrund Regeltilgungen sowie des Verkaufs der AG Immobile in Schwedt von 2,9 Mio. Euro auf nunmehr 1,7 Mio. Euro. Die Sonstigen Verbindlichkeiten enthalten insbesondere die zum Stichtag aufgelaufenen Anleihezinsen.

Im Bereich der Steuerrückstellungen über insgesamt 0,8 Mio. Euro sind Körperschaftsteuerrückstellungen enthalten. In den sonstigen Rückstellungen (0,2 Mio. Euro) sind insbesondere Rückstellungen für den Personalbereich und Abschlusskosten enthalten.

Das Eigenkapital der FCR Immobilien AG erhöhte sich aufgrund der in 2018 durchgeführten Kapitalerhöhung und des Jahresüberschusses um 4,0 Mio. Euro und beträgt nunmehr 11,8 Mio. Euro (Vorjahr 7,5 Mio. Euro).

Die Eigenkapitalquote der FCR Immobilien AG verringerte sich leicht von 22,9 % auf nunmehr 19,1 % per 31. Dezember 2018. Dies beruht auf der gesteigerten Bilanzsumme, die sich vor allem aus den neugegründeten Beteiligungsgesellschaften ergibt, die erfolgreiche Neuerwerbungen tätigen konnten.

3. Chancen-, Risiko und Prognosebericht

3.1 Chancenbericht

Der Vorstand der FCR Immobilien AG ist zuversichtlich, das derzeitig positive Marktumfeld für eine weitere und nachhaltige Verbesserung der Vermögens- und Ertragslage der FCR-Gruppe nutzen zu können.

Der Vorstand rechnet aufgrund der guten Verfassung der deutschen Wirtschaft sowie den günstigen Refinanzierungskonditionen weiter mit steigenden Verkaufspreisen bei Einkaufs- und Fachmarktzentren und somit mit einer weiteren Wertsteigerung des Bestandsportfolios in Kombination mit weiterhin günstigen Einkaufspreisen aufgrund des ausgezeichneten Netzwerks der FCR Immobilien AG.

3.2 Risikobericht

Die Geschäftstätigkeit der FCR Immobilien AG sowie deren Objektgesellschaften ist mit vielfältigen Risiken verbunden. Teilweise geht die Gesellschaft diese Risiken bewusst ein, um die Chancen des Immobilienmarkts nutzen zu können. Um mögliche Gefährdungen zu minimieren, beobachtet der Vorstand wesentliche Risikoparameter fortlaufend, um gegebenenfalls rasch adäquate Gegenmaßnahmen ergreifen zu können.

Die FCR Immobilien AG hat daher zum Beispiel ein Projektkalkulations-, Umsatz- und Liquiditätsplanungssystem entwickelt, um potenzielle Risiken erfassen zu können, die sich auf die zukünftige Entwicklung des Unternehmens ungünstig auswirken und somit zu einer Gefährdung des Unternehmensbestands führen können. Das System ist auf die derzeit überschaubare Unternehmensgröße mit flachen Hierarchieebenen zugeschnitten.

Der Vorstand nimmt in dieser Organisationsstruktur wesentliche Funktionen der Risikofrüherkennung selbst wahr. Das Risikomanagementsystem der FCR Immobilien AG ist angemessen und wird kontinuierlich entsprechend der Marktbedürfnisse weiterentwickelt. Insgesamt sind derzeit keine Risiken bekannt, die den Bestand der Gesellschaft gefährden könnten.

Zu den laufend überwachten Parametern zählen Daten wie Vermietungsstand bzw. Leerstandsquote, Mietrückstände, Zinsaufwendungen und Struktur der Verbindlichkeiten, Entwicklung der liquiden Mittel sowie Entwicklung der Mieterlöse und der laufenden Verwaltungskosten.

Nachfolgend werden die wesentlichen Risiken beschrieben, die nachteilige Auswirkungen auf die Vermögens-, Finanz- und Ertragslage der Gesellschaft haben können. Die Auflistung ist nicht abschließend. Risiken, die derzeit noch nicht bekannt sind oder Risiken, die als unwesentlich eingeschätzt werden, könnten sich ebenfalls auf die Geschäftstätigkeit der FCR Immobilien AG auswirken.

3.2.1 Risiken beim Erwerb von Immobilien

Risiken aus Investitionstätigkeit und Objektauswahl:

Die Geschäftstätigkeit der FCR Immobilien AG ist vom Erwerb geeigneter Gewerbeimmobilien zu angemessenen Preisen und Konditionen abhängig. Der Eintritt weiterer Wettbewerber in den Zielmarkt der FCR Immobilien AG könnte dazu führen, dass damit Transaktionspreise steigen und die Mietanfangsrenditen fallen.

Due Diligence:

Vor jedem Abschluss verpflichtender Verträge werden Investitionen präzise und sorgfältig analysiert und kalkuliert. Dennoch können sich Investitionen in Immobilienvermögen aufgrund von Fehleinschätzung, unvorhergesehenen Problemen oder nicht erkannten Risiken negativ entwickeln. Auch können sich Unterlagen des Voreigentümers als unzutreffend oder unvollständig erweisen.

3.2.2 Risiken im Immobilienbestand

Solange sich Immobilien im Bestand der FCR Immobilien AG befinden, können insbesondere dadurch Risiken eintreten, dass sich aufgrund externer Faktoren, z.B. Änderung von Verkehrsanbindungen, Sozialstrukturen oder Baumaßnahmen der Standort für eine Immobilie negativ beeinflusst werden könnte und dadurch die Mieteinnahmen oder die Verkehrs- bzw. Verkaufswerte der Immobilien zurückgehen. Zudem können Instandhaltungs- und sonstige Bewirtschaftungskosten höher als erwartet ausfallen.

Vermietung:

Als bestandshaltende Immobiliengesellschaft unterliegt die FCR Immobilien AG den geschäftstypischen Vermietungsrisiken wie z.B. Mietausfällen, Mietminderungen und damit verbundenen erhöhten Leerstandskosten. Zudem besteht die Gefahr, dass bei Mieterauszügen eine kurzfristige Neuvermietung nicht möglich ist. Darüber hinaus besteht bei allen Mietverträgen das Risiko, dass diese nicht verlängert werden und eine zeitnahe Neuvermietung nicht erfolgen kann.

Bewirtschaftung:

Es bestehen Risiken, dass unerwartete Kosten für Instandhaltungs- und Instandsetzungsmaßnahmen oder für Anpassungen der Immobilien an zeitgemäße Anforderungen anfallen.

Risiken bei der Immobilienbewertung:

Die Wertentwicklung der direkt und indirekt gehaltenen Immobilien beeinflusst den Unternehmenswert der FCR Immobilien AG unmittelbar und mittelbar und hat erhebliche Auswirkungen auf das Anlagevermögen, die Bilanzstruktur und die Finanzierungsbedingungen (siehe Fremdkapital).

Die FCR Immobilien AG führt keine jährlichen Neubewertungen von Immobilienwerten auf Grundlage externer Sachverständiger durch. Die indikative Ermittlung der Immobilienwerte erfolgt entweder auf Basis von Bankgutachten, die im Rahmen der Refinanzierung erstellt wurden, zum Teil auf Grundlage konkreter Kaufpreisangebote potenzieller Erwerber oder im Rahmen interner Verkehrswertschätzungen. Die hierbei ermittelten Werte sind daher nicht als verbindlich, sondern als Annäherung zu verstehen. Sie können sich zudem im Zeitablauf aufgrund externer Einflüsse (z. B. Standort / Lage, wirtschaftliche Rahmenbedingungen, Zinsumfeld, Nachfragesituation) oder interner Veränderungen (z. B. Mietstruktur, Mieterbonität, Restlaufzeiten der Mietverträge etc.) stark verändern und im Fall negativer Einflüsse den Wert der Immobilie erheblich reduzieren.

Risiken bei Entwicklungs-, Renovierungs- oder Sanierungsmaßnahmen:

Bei der Durchführung eigener Entwicklungs- oder Sanierungsvorhaben können Risiken insbesondere dadurch eintreten, dass sich ungeplante Kostensteigerungen ergeben. Zudem können sich Fertigstellungen durch den Bauablauf verzögern und Mietübergabetermine nicht mehr eingehalten werden.

Altlasten- und Gebäuderisiken:

Die FCR Immobilien AG trägt das Risiko, dass die in ihrem Eigentum befindlichen Grundstücke mit Altlasten belastet sein könnten und dass sie wegen einer Beseitigung dieser Altlasten durch öffentliche Stellen oder private Dritte in Anspruch genommen wird. Ein Ausschluss einer solchen Haftung ist für die FCR Immobilien AG rechtlich nur eingeschränkt möglich. Die FCR Immobilien AG begegnet möglichen Beeinträchtigungen, indem sie beim Erwerb von Immobilien ihre umfassende Marktkenntnis einsetzt und ggf. Gutachten erstellen lässt. Insgesamt sind aus heutiger Sicht keine diesbezüglichen Risiken bekannt.

3.2.3 Finanzwirtschaftliche Risiken

Risiken aus der Finanzierungstätigkeit:

Zur Fortführung des Wachstumskurses und weiteren Ausbau des Immobilienvermögens ist die FCR Immobilien AG auf einen ausreichenden Zufluss von zusätzlichem Fremd- und/oder Eigenkapitals angewiesen. Kann dieses nicht beschafft werden, sind Investitionen in zusätzliche Immobilien nur in begrenztem Umfang aus dem operativen Cash-Flow oder durch den Verkauf von Bestandsimmobilien finanzierbar.

Konjunkturelle Risiken:

Grundsätzlich besteht das Risiko, dass durch eine Änderung der gesamtwirtschaftlichen Rahmenbedingungen die Immobilienwirtschaft negativ beeinflusst wird. Da das Geschäftsmodell der FCR Immobilien AG sehr stark von konjunkturellen Entwicklungen abhängig ist, hätte eine dauerhafte Rezession erheblichen negativen Einfluss auf die Vermögens-, Ertrags und Finanzlage der FCR Immobilien AG. Zudem besteht die Gefahr, dass fiskalpolitische Maßnahmen wie z. B. eine Erhöhung der Grunderwerbsteuer die Ertragskraft von Immobiliengeschäften negativ beeinflusst.

Fremdkapitalrisiko:

Die FCR Immobilien AG benötigt zur Umsetzung ihres Geschäftskonzepts und ihrer Wachstumsstrategie umfangreiche finanzielle Mittel, die investiv zum Erwerb von Immobilien eingesetzt werden. Sollte die Aufnahme von Fremdkapital zukünftig nicht oder nicht zu angemessenen Konditionen möglich sein, so hätte dies sehr negative Auswirkungen auf das Geschäftsmodell der FCR Immobilien AG.

Refinanzierungsrisiko:

Es besteht das Risiko, Anschlussfinanzierungen oder Kreditverlängerungen nicht in der geplanten Höhe oder nur zu ungünstigen Konditionen vereinbaren zu können. Gleiches gilt für neu aufzunehmende Finanzierungen im Zusammenhang mit dem Erwerb von weiterem Immobilienvermögen.

Risiken aus der Nicht-Einhaltung von Kreditauflagen („financial covenants“):

Es besteht das Risiko, dass sich Mieteinnahmen und / oder die Marktwerte der Immobilien reduzieren. Dies könnte das Verhältnis von Darlehen zu Verkehrswert (Loan-to-value-Verhältnis, „LTV“), Kapitaldeckungsgrad (Debt Service Coverage Ratio, „DSCR“) oder die Kapitaldienstfähigkeit verschlechtern. In der Folge könnte die FCR Immobilien AG mit der Stellung zusätzlicher Sicherheiten oder zusätzlichen Tilgungsleistungen als weitere Kreditsicherheiten konfrontiert werden.

Zinsänderungsrisiko:

Je nach geplanter Verweildauer einer Immobilie werden kurz-, mittel-, oder langfristige Darlehensverträge abgeschlossen. Es besteht grundsätzlich das Risiko der Erhöhung der Zinssätze nach Ablauf der Zinsbindungsperiode. Durch das derzeit niedrige Zinsniveau können z. B. im Zusammenhang mit Objektverkäufen, bei vorfälliger Darlehensablösung hohe Entschädigungszahlungen an die Kreditgeber anfallen.

Liquidität:

Es besteht das Risiko, dass die FCR Immobilien AG sowie auch deren Objektgesellschaften unterjährig nicht zu jedem Zeitpunkt über ausreichend Liquidität verfügen, um ihre laufenden Verpflichtungen erfüllen zu können.

3.2.4 Risiken beim Verkauf von Immobilien

Marktrisiko:

Der Verkauf von Immobilienvermögen der FCR Immobilien AG unterliegt potenziell dem Risiko sinkender Verkaufspreise, Fehleinschätzungen bezüglich des Marktwerts der Immobilien bei negativen Veränderungen des Standorts. Auch können zum Beispiel aufgrund gestiegener Refinanzierungskosten die Attraktivität und damit die Verkaufspreise von Gewerbeimmobilien sinken.

Gewährleistungsrisiko:

Es besteht weiterhin die Möglichkeit, dass sich Käufer umfangreiche Gewährleistungsansprüche ausbedingen, die nachträglich zu einer Kaufpreisanpassung bzw. zu einem Rücktritt vom Kaufvertrag führen könnten.

3.2.5 Unternehmensstrategische und sonstige Risiken

Unternehmensstrategische Risiken bestehen im Wesentlichen in der Fehleinschätzung des Geschäftsmodells. Strategische Risiken resultieren zudem aus unerwarteten Veränderungen der Markt- und Umfeldbedingungen mit negativen Auswirkungen auf die Ertragslage und die Wettbewerbsposition des Unternehmens.

Haftung:

Es besteht das Gewährleistungsrisiko wegen Sach- und Rechtsmängeln bei Vermietung und Veräußerung von Immobilien und Objektgesellschaften.

Rechtstreitigkeiten:

Es besteht das Risiko, dass die FCR Immobilien AG bzw. die Tochterunternehmen in Rechtsstreitigkeiten mit Mietern, Immobilienkäufern und -verkäufern oder Aktionären verwickelt werden.

Personalrisiken:

Die FCR Immobilien AG könnte den Vorstand sowie die Mitarbeiter verlieren bzw. nicht in der Lage sein, ausscheidende Mitarbeiter durch ausreichend qualifizierte Kräfte zu ersetzen. Der Vorstand Falk Raudies hat als Gründer den Erfolg und den Werdegang der FCR Immobilien AG entscheidend geprägt. Sollte die Arbeitskraft von Herrn Raudies auf Grund derzeit nicht absehbarer Umstände längerfristig nicht zur Verfügung stehen, hätte dies auf die unmittelbare Vermögens-, Finanz- und Ertragslage der FCR Immobilien AG möglicherweise negative Auswirkungen.

Informationstechnische Risiken:

Die IT-Netzwerke der FCR Immobilien AG und ihrer Dienstleister könnten wichtige Daten unwiederbringlich verlieren oder unberechtigte Datenzugriffe von außen erfahren. Beides könnte Kosten verursachen und letztendlich zu Vermögensschäden führen.

3.3 Voraussichtliche Entwicklung der AG (Prognosebericht)

3.3.1 Entwicklung des Retail-Immobilienmarkts in Deutschland

Gesamtwirtschaftliche Lage:

Nachdem die deutsche Wirtschaft 2017 noch um 2,2 Prozent gewachsen ist, hat das Wachstum in 2018 nachgelassen. Mit einem Zuwachs des Bruttoinlandsprodukts von preisbereinigt 1,4 Prozent konnte die deutsche Wirtschaft aber im neunten Jahr in Folge zulegen. Für 2019 erwartet der Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung in seiner im März veröffentlichten Konjunkturprognose einen weiteren Rückgang der Wachstumsrate auf 0,8 Prozent. Positive Wachstumsbeiträge werden dabei vor allem vom privaten Konsum, den Bauinvestitionen und dem Staatssektor gesehen. Gründe für die Verlangsamung der wirtschaftlichen Dynamik werden in einer deutlich schwächeren Exportnachfrage gesehen, aber auch die in vielen Branchen erreichten Kapazitätsgrenzen und Arbeitskräfteengpässe spielen eine Rolle. Dabei werden die Risiken für die weitere wirtschaftliche Entwicklung als hoch eingeschätzt. 5

5 https://www.sachverstaendigenrat-wirtschaft.de/fileadmin/dateiablage/Konjunkturprognosen/2019/19-03-19_Pressemitteilung_DEU.pdf

Branchenentwicklung

Colliers International geht im Marktbericht Einzelhandel Investment 2018/2019 für den vom Lebensmitteleinzelhandel dominierten Fachmarktsegment von stabilen, bis leicht anziehenden Kaufpreisen aus. Dieser Bereich wird weiter als einer der Treiber des Transaktionsgeschehens gesehen. Dabei wird von einer Fortsetzung der selektiven Ausrichtung der Investoren beim Kauf von Retail-Immobilien ausgegangen. Aufgrund der tiefen Strukturbrüche im Einzelhandel erwartet Colliers, das risikoscheue Investoren überfällige Revitalisierungen und Neupositionierungen von Shoppingcentern und innerstädtischen Geschäftshäusern vor Investments außerhalb des Core-Segments zunächst abwarten werden, bevor dieser Bereich wieder größere Aufmerksamkeit bei den Investoren erfahren wird. Entsprechend wird für Einkaufszentren ein Anstieg der Renditen im Jahresverlauf erwartet.

Nachdem das Transaktionsvolumen bei Einzelhandelsimmobilien 2018 mit 9,8 Mrd. Euro wieder unter die 10 Mrd.-Euro-Marke gefallen ist, geht Colliers auch für 2019 davon aus, dass es schwer wird, diese Marke zu überwinden. Es wird zwar weiter eine hohe Zahl an Abschlüssen gesehen, die Objektvolumina werden aber als geringer eingeschätzt. Dabei spielt auch eine Rolle, dass das Angebot knapper wird. 6

Auch CBRE geht im Marketview Deutschland Einzelhandelsinvestmentmarkt davon aus, dass die Verfügbarkeit von Objekten maßgeblich das Jahresergebnis 2019 beeinflussen wird. Insgesamt wird eine weiter hohe Nachfrage auf dem Niveau der Vorjahre erwartet, wobei CBRE erwartet, dass die Investoren lebensmittelgeankerte Objekte unverändert besonders im Fokus haben werden. 7

7 https://www.cbre.de/de-de/research/Deutschland-Einzelhandelsinvestment-MarketView-Q4-2018

3.3.2 Aussichten der FCR Immobilien AG

Mit dem bestehenden hochrentablen Portfolio und einem schlagkräftigen Management-Team ist die FCR Immobilien AG aus unserer Sicht sehr gut aufgestellt, die erfolgreiche Entwicklung der vergangenen Jahre in 2019 bzw. 2020 fortzusetzen.

Wir gehen auch 2019 von einem erneut deutlich positiven Jahresergebnis und einer erneuten deutlichen Steigerung unsere Beteiligungserträge aus.

Die Finanzierung der Immobilien erfolgt auch durch die Ausgabe von Anleihen. Für das weitere Wachstum hat die FCR Immobilien AG eine weitere Anleihe im Umfang von bis zu 30 Mio. Euro begeben.

Da sich der Immobilienmarkt nach wie vor in einer sehr robusten Verfassung befindet, planen wir, mit aktueller und potenzieller Liquidität, im laufenden Jahr weitere Immobilienkäufe vorzunehmen und unser Portfolio erneut deutlich zu vergrößern. Weitere Transaktionen stehen kurz vor dem Abschluss und eine Reihe anderer Objektkäufe sind in Vorbereitung. Angesichts unserer gut gefüllten „Objekt-Pipeline“ sind wir zuversichtlich, die hohen selbst gesteckten Ertragsansprüche auch in Zukunft zu erfüllen und für unsere Investoren überdurchschnittliche Renditen erwirtschaften zu können.

München, 14. Mai 2019

FCR Immobilien AG

Falk Raudies

Vorstand

Bestätigungsvermerk des unabhängigen Abschlussprüfers

An die FCR Immobilien AG, München

Prüfungsurteile

Wir haben den Jahresabschluss der FCR Immobilien AG, München, – bestehend aus der Bilanz zum 31. Dezember 2018 und der Gewinn- und Verlustrechnung für das Geschäftsjahr vom 1. Januar 2018 bis zum 31. Dezember 2018 sowie dem Anhang, einschließlich der Darstellung der Bilanzierungs- und Bewertungsmethoden – geprüft.

Darüber hinaus haben wir den Lagebericht der FCR Immobilien AG, München, für das Geschäftsjahr vom 1. Januar 2018 bis zum 31. Dezember 2018 geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse

| • |